公募REITs终登场,商业地产如何叩开这道“机遇之门”?

2020年4月30日,证监会、发改委联合发文,推动基础设施领域REITs试点工作,标志着国内公募REITs正式开闸。

REITs(Real Estate Investment Trusts,房地产信托投资基金)是不动产证券化的重要手段,是一种以发行收益凭证的方式汇集公众投资者资金的信托基金,并由专门机构进行房地产投资经营管理,其主要收益来源为租金收入及物业升值。

此次试点范围并未直接涉及商业地产,因此有不少业内人士呼吁将试点扩大至商业地产领域,实现项目从开发到运营、最终资本化退出的产业链闭环,以帮助商业地产走出困境重重的“后疫情时代”。

实际上,REITs并不是解决商业地产退出的“万能钥匙”。

今天,我们来谈谈发行商业地产REITs通常需要具备哪些必要条件,以及开发商如何叩开REITs这道“机遇之门”。

公募REITs的“机遇之门”已经打开

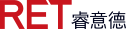

中美贸易冲突叠加新冠疫情冲击,国内经济首次出现负增长。现阶段,基础设施建设成为逆周期调节的重要抓手,但基建资金筹措问题凸显,公募基建REITs由此应运而生。

近年来,公募REITs得到了社会各界的广泛关注,在全国两会提案中被多次提及,但由于法律法规、税收政策等诸多现实条件不成熟,使得公募REITs长期处于“但闻楼梯响,不见人下来”的状况。

数据来源:中国政府网、RET睿意德中国商业地产研究中心

2020年,在中美贸易冲突和新冠疫情的双重冲击下,一季度全国GDP同比下降6.8%,这是自1992年发布季度GDP以来首次出现负增长,中央及时出台一系列逆周期调节政策,其中,基础设施建设成为政府拉动经济的重要抓手。

然而,历经几十年高速发展的基础设施建设已逐步迈入存量时代,2019年全国基建投资增速仅为3.3%,2020年一季度甚至出现负增长,基建资金筹措成为难题。

数据来源:国家统计局、RET睿意德中国商业地产研究中心

注:基础设施建设投资主要包括:交通运输、仓储和邮政业;电力、燃气及水的生产和供应业;水利、环境和公共设施管理业等三大组成部分

我国基建投资的传统融资渠道主要为公共财政支出、市政专项债券、国内贷款和海外资本等,而宏观经济下行导致全国财政收入显著下滑,且地方债务规模居高不下,引进创新融资机制成为必要选项。由此,公募基建REITs应运而生。

然而,这并不是官方首次提出开展公募REITs试点。

2008年12月3日,国务院首次明确提出开展REITs试点工作,且当时恰好是全球金融危机最恶劣的时候,2008年第四季度全国GDP增速回落至7.1%。

数据来源:国家统计局、RET睿意德中国商业地产研究中心

然而,在中央“四万亿”救市政策的影响下,2009年全国房地产市场快速实现回暖。据统计,全年全国商品住宅成交量达7.6亿平方米,较2008年增长36%,创下历史新高;全年全国商品住宅成交均价达4518元/平,较2008年增长30%。

快速复苏的市场行情和宽松的货币政策,让地产商把融资目光放回银行信贷上。短平快的产销模式与最简单直接的银行信贷是增量开发时代的黄金组合,让需要长期持有物业并持续培育运营的REITs显得有些“远水解不了近渴”,相关政策遂被暂时搁置。

实际上,在经济下行时期推出REITs其实是全球通用做法。

REITs自1960年在美国诞生以来,全球已有近四十个国家和地区颁布了REITs相关的政策法规,研究其政策出台时间及对应的宏观背景,我们发现,超过8成的经济体在出现经济危机、经济衰退或经济发展动力不足时出台REITs相关的政策法规,REITs被普遍认为是能够帮助国家(或地区)走出经济危机、为经济发展提供新动能的重要工具。

1997-1998年,亚洲金融风暴席卷亚太地区主要经济体,新加坡、日本、韩国、马来西亚陆续出台REITs政策,REITs开始在亚太地区快速发展;再到2008年全球金融危机,REITs的逆周期调节价值被广泛认可。

数据来源:NAREIT、北京大学光华管理学院、RET睿意德中国商业地产研究中心

REITs不是

商业地产退出的“万能钥匙”

对于商业地产而言,REITs投资逻辑成立的核心前提是具有长期持有价值的优质底层资产,以及良好的投资回报预期,并不是所有的商业地产项目都符合REITs的发行标准。

许多开发商希望能够借助REITs盘活商业地产存量资产,从而实现从开发建设到运营管理、最终完成资本化退出的产业链闭环。

然而,REITs并不是解决商业地产退出的“万能钥匙”。以公募基建REITs试点为标尺,哪类商业地产项目能够符合REITs的发行要求?

证监会、发改委联合发布的《试点工作通知》提出,只有产权清晰、投资回报良好和具备持续经营能力的项目,才符合此次公募基建REITs试点的基本要求。

而对于商业地产而言,REITs投资逻辑成立需要两大前提条件,即具有长期持有价值的优质底层资产,以及良好的投资回报预期。

1. 优质底层资产:具备长期持有价值

REITs的收益主要来源于租金收入和物业升值,因此更加关注所持有物业的长期价值,选择能够实现持续稳定现金流、且具备较强的发展潜力和抗风险能力的优质物业作为底层资产是REITs发行的核心前提。

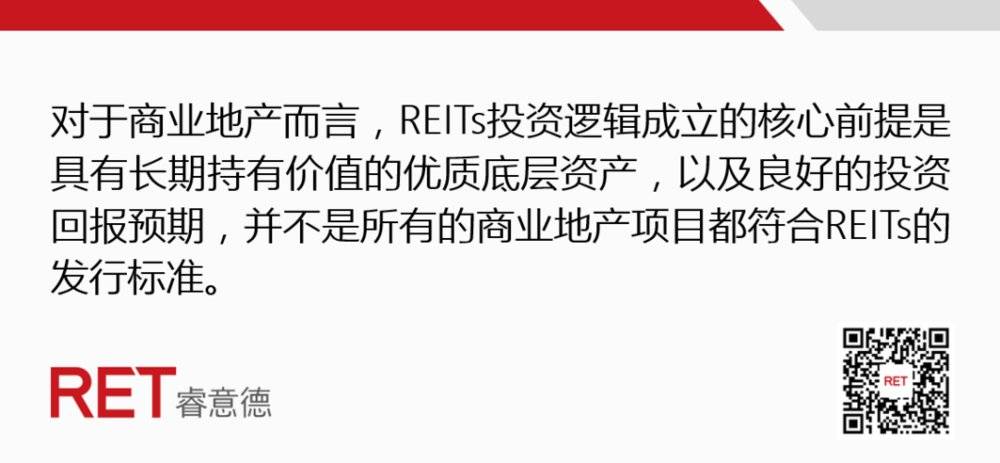

REITs的投资物业构成呈现多元化的特征。以美国为例,REITs主要投资于零售、住宅、医疗和办公领域,其中:零售物业的REITs产品数量达到32支,资产价值占比超过24%。

数据来源:NAREIT、RET睿意德中国商业地产研究中心

我们认为,国内一线和部分新一线城市核心地段的核心型物业(Core Properties)和由于资源错配而被低估的核心增益型物业(Core Plus Properties)具有更加持续稳定的收益预期,从而会成为市场投资者的首要选择。

2. 投资回报表现:

年均可分配收益率应达到6%以上

对于市场投资者而言,只有投资回报良好、具备长期稳定性和流动性的投资产品才能吸引投资者的目光,这对商业地产项目的运营增值能力提出了更高的要求。

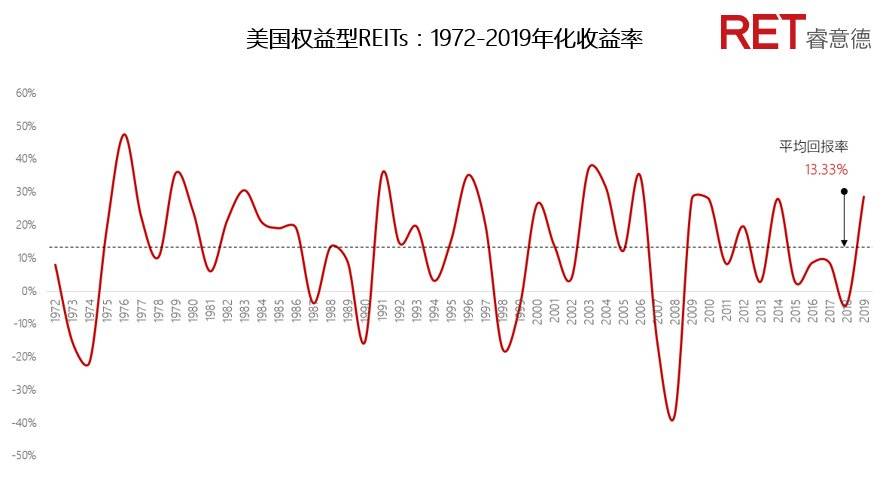

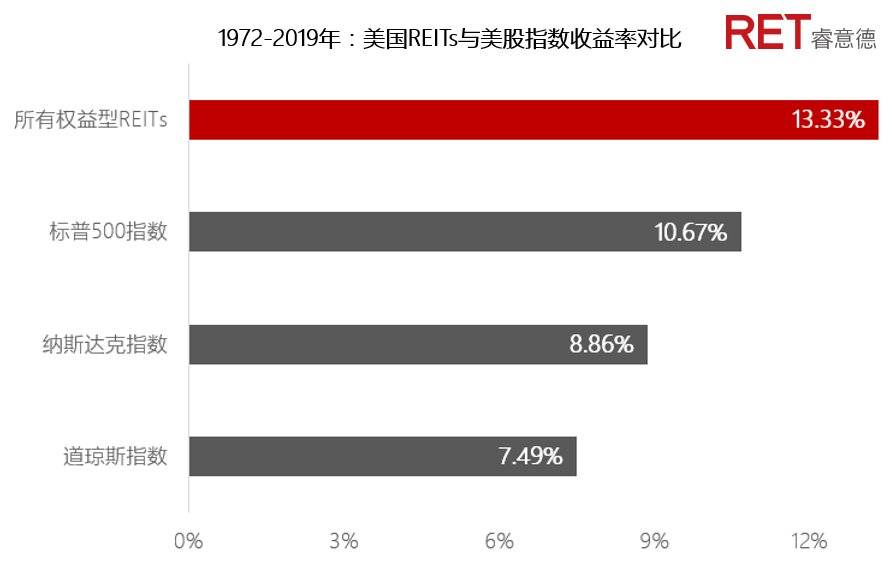

根据NAREIT(美国不动产投资信托协会)所公布的数据,过去48年美国权益类REITs产品的平均年化收益率高达13.33%,远高于同期美股三大指数的平均收益率。

数据来源:NAREIT、RET睿意德中国商业地产研究中心

数据来源:NAREIT、Bloomberg、RET睿意德中国商业地产研究中心

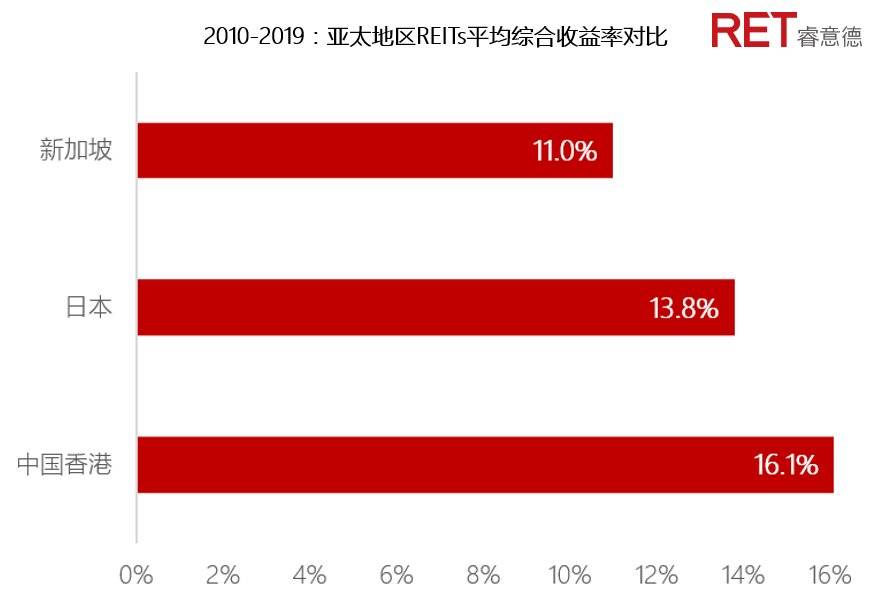

再看亚太地区的REITs市场表现,我们发现,近十年来亚太地区REITs的平均综合收益率均高于10%。

数据来源:APREA、RET睿意德中国商业地产研究中心

注:综合收益率包括单位股价变动及股息分派两个部分

从证监会发布的《公募基建REITs指引(征求意见稿)》可以发现,国内REITs试点在收益分配方面与国际保持一致,即:要求每年收益分配比例不低于基金年度可供分配利润的90%。

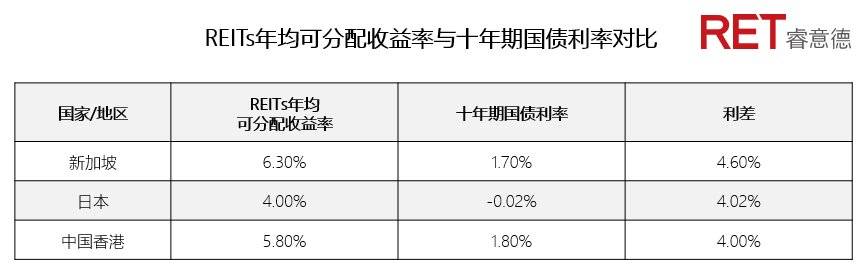

因此,年均可分配收益率也成为投资者关注的重要指标。据研究表明,REITs的可分配收益率与国债利率呈强相关关系。通过对比可以发现,新加坡、日本和中国香港REITs的年均可分配收益率与十年期国债利率的利差在4.0%-4.6%左右。

数据来源:Bloomberg、RET睿意德中国商业地产研究中心

2020年5月,中国十年期国债收益率为2.68%,以此推算国内REITs的年均可分配收益率应达到6.68%左右,才能更好地吸引市场投资者的关注。

再以国内首个类REITs产品“中信启航”的实际年化收益率5.97%作参考,国内REITs的年均可分配收益率不宜低于6%。

借助REITs盘活存量资产

开发商要做3件事

与国外商业地产相比,国内商业地产的租售比仍处于较低水平,平均租金回报率一般处于3%-4%之间,难以引起市场投资者的兴趣。随着REITs退出通道的打通,投资市场会日趋关注投资回报良好的优质资产,同时也会倒逼开发商提升自身的资产运营增值能力,加快存量改造步伐,提高租金回报率,为商业地产REITs开闸做好优质项目储备。

我们以美国西蒙集团(Simon Property Group)和新加坡凯德集团(CapitaLand Limited)为例,研究其如何通过运用REITs工具以及自身卓越的资产运营增值能力,实现企业高速发展。

美国西蒙集团:高杠杆收购、长期持有核心资产、多产品线管理

西蒙集团是全美最大的商业地产运营商,拥有北美地区最大的公募商业地产REITs,总市值高达840亿美元。截至2019年底,西蒙在全球拥有和管理204个零售物业,可租赁面积超过1685万平方米,平均出租率高达95%以上。

拉斯维加斯名牌折扣购物中心(Las Vegas Premium Outlets)

高杠杆收购。西蒙集团通过高杠杆运作,通过并购实现快速扩张。2018年资产负债率高达86.9%,而同年凯德集团的资产负债率仅为45.6%。尽管公司杆杠率处于高位,但由于资金成本低和债务期限长,西蒙在实现高速扩张的同时,保持了较为稳健的财务结构。

长期持有核心资产。西蒙集团选择长期持有核心资产,并适时剥离低效率的非核心资产。公司成立至今,持有期超过20年的核心型物业超过六成,这些项目通常位于城市核心地段,平均出租率和租金回报水平普遍高于其他项目。

多产品线管理。截至2019年底,西蒙集团旗下共有106个区域型购物中心(Simon Malls)、69个名品奥特莱斯(Premium Outlets)、14个都会型购物广场(The Mills)和4个社区生活中心(lifestyle centers),分别定位于不同的地域和客群需求。依靠其强大的品牌影响力和门店规模,西蒙在品牌招商环节拥有更强的话语权。例如:西蒙集团与梅西百货、诺德斯特龙百货等500余家品牌商户签订了长期合作协议,以确保平均出租率的长期稳定。

新加坡凯德集团:REPE+REITs双基金模式、持续的项目运营调整

凯德集团是亚洲规模最大的房地产集团之一,旗下拥有7支公募REITs以及20余支私募基金。截至2019年底,管理资产规模超过948亿美元。凯德自1994年进入中国市场,迄今已在中国42个城市拥有和管理200余个项目。

北京望京凯德mall

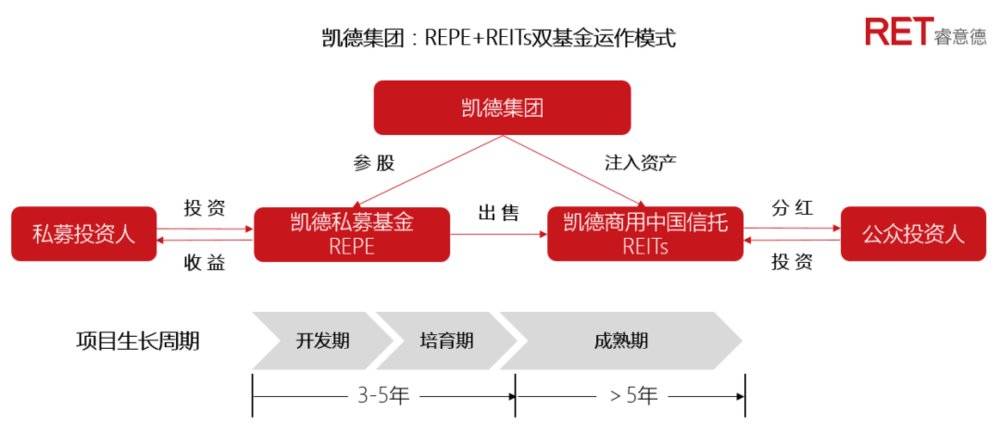

REPE+REITs双基金模式。凯德按照项目生长周期分为开发建设期、培育期和成熟期三个阶段,由私募基金(REPE)收购和培育物业,在项目进入成熟期时注入REITs实现退出,凯德通过双基金模式打通了“融投管退”的资本运作流程。

数据来源:凯德集团年报、RET睿意德中国商业地产研究中心

自2016年12月凯德商用中国信托(CRCT)在新加坡主板上市以来,已注入西直门凯德、望京凯德、大峡谷凯德等14个成熟项目,合计租赁面积达93.9万方。2019年,CRCT总收入达12亿元人民币,同比增长10.1%,平均出租率为96.7%,分派收益率达6.1%。

数据来源:凯德集团公告、RET睿意德中国商业地产研究中心

持续的项目运营调整。凯德通过对业态组合和品牌商户的持续调整、增加可租赁面积、增加广告和营销活动等租金外收入,持续提升项目运营收益。例如:凯德MALL新南店在2018年将负一层37%的空间进行重新规划,改造后该区域的租金实现翻倍,同年项目整体租金上升17.9%。

结合上述案例分析及行业研究,我们发现,开发商想要借助REITs盘活存量资产,实现资本化退出的产业链闭环,主要从以下三个方面入手:

1. 合理利用财务杠杆

构建灵活稳健的资本运作机制

项目前期开发和收购需要占用大量资金,西蒙集团采用高财务杠杆实现规模扩张,而凯德集团采取了“REPE+REITs”双基金模式,有效解决了项目不同成长阶段的资金问题。开发商应结合自身企业战略和投资收益水平制定灵活稳健的杠杆策略,有效控制取地和收购成本,以确保商业模式的可持续发展。

2. 持续优化存量运营效率

提升租金回报水平

提升租金回报率的核心是构建资产运营增值能力,主要可从客群效率、业态效率和空间效率三方面入手,通过市场定位调整、业态组合优化、增加可租赁面积、营销活动创新和营运成本管控等手段,持续优化项目运营效率,提升投资回报水平。

3. 通过数字化等创新手段

为项目释放新动能

对于运营成熟的项目而言,通过品牌迭代等传统手段提升运营效率的操作空间非常有限,开发商可考虑通过数字化等创新手段,系统性地优化成本、运营效率和客户体验等核心问题,以数字化驱动项目效率提升,实现项目超额收益。

在中美贸易冲突和新冠疫情等诸多挑战的宏观背景下,推行以基础建设领域为试点的公募REITs已成为本轮逆周期调节的重要抓手。虽然此次公募REITs试点并未直接涉及商业地产,但仓储物流、产业园区和数据中心(IDC)其实均属于商业地产的广义范畴,对未来商业地产放开REITs具有积极的信号意义。

对开发商而言,REITs并不是解决项目退出的“万能钥匙”,而是对其资产运营增值能力提出了更高的要求。开发商应通过数字化等创新手段持续提升项目运营效率,打造更多具有长期持有价值的优质资产,才能真正吸引市场投资者的目光。